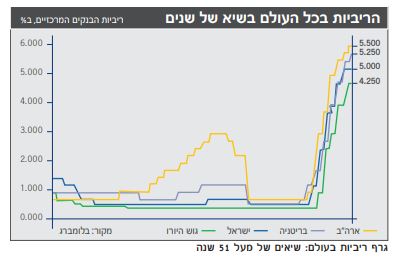

אם היינו צריכים לבחור גורם אחד מרכזי, את המשפיע הגדול של 2023 על שוקי הכספים וההון בכל העולם, אין ספק שזו היתה הריבית.

עליית הריבית זעזעה את השווקים הפיננסים בכל העולם בשנת 2022, כאשר לאחר יותר מ-15 שנה של ריביות אפסיות, עלייתה הובילה לירידות חדות בכל אפיקי ההשקעה הסחירים (מניות ואג״ח) ולתנודות חריפות בכל המטבעות (כולל הדיגיטליים) והסחורות. את המגמה הובילה אמנם הריבית הדולרית, אך בכל אחד מהשווקים האחרים (כולל ישראל) שבהם עלתה הריבית, נרשמו השפעות דומות.על רקע זה, ברור כי עליית הריבית החדה והמהירה, היא אירוע מכונן בקנה מידה גלובלי.

הריבית החייתה את הפיקדונות, אך קרנות נאמנות כספיות עדיפות

העלאת הריבית החייתה לראשונה זה שנים את אפיק הפקדונות בבנקים, שבשנים האחרונות סבל מחוסר אטרקטיביות בולט וממשיכת כספים. הבנקים התקשו לשכנע יותר ויותר לקוחות להפקיד את כספם לטווחי זמן קצרים וארוכים, לנוכח העובדה שניתן היה לקבל בשוק ההון תשואות גבוהות יותר.

עליית הריבית שינתה את המגמה הזו. למרות שהבנקים לא מיהרו להעלות את שיעור הריבית בפקדונות בקצב דומה לקצב שבו עלתה הריבית של בנק ישראל, הם מצליחים לפתות לא מעט לקוחות לנעול את כספם לתקופה של שנה לפחות, למרות שייתכן שעד שישתחרר הכסף, הריבית כבר תתחיל לרדת - ותאלץ אותם למצוא חלופה אחרת לכספם בריביות עתידיות נמוכות יותר. רבים מהלקוחות לא מודעים לריבית המופחתת שהם עלולים לקבל אם יבחרו לצאת במהלך חיי הפקדון.

האינפלציה נוגסת בפיקדונות, פחות בכספיות

הריבית הגבוהה בפיקדונות אחרי כל כך הרבה שנים, מסנוורת לקוחות רבים, שלא מעט פעמים אינם מודעים לחסרון מרכזי של פיקדון בתקופה של אינפלציה גבוהה כפי שאני חווים כיום. הגורם המרכזי שדחף את הריבית למעלה הוא דהירת האינפלציה, שהגיעה בפרק זמן קצר ביותר לרמות שלא נראו בכל העולם שנים רבות. בישראל הגיעה האינפלציה בשנה האחרונה אל כ-5%, כאשר בחודש האחרון נרשמה סוף סוף רגיעה (זמנית?) והיא עומדת כעת על קרוב ל-3.5%. גם ביתר העולם האינפלציה במגמת האטה, אך בשל המשך הלחצים בשוקי העבודה וגורמים מעודדי אינפלציה מרכזיים נוספים, לא ברור אם מגמת הרגיעה תימשך או שהאינפלציה תלווה אותנו גם בשנים הקרובות.

מכשיר השקעה שמתמודד טוב יותר עם סוגיית האינפלציה הללו הוא הקרנות הכספיות, שגם אטרקטיביות ההשקעה בהן זינקה בעקבות עליית הריבית. הקרנות הכספיות, מכשיר ההשקעה הסולידי ביותר בשוק ההון, נהנה לא רק מתשואות פוטנציאליות אטרקטיביות למשקיע, אלא גם מיתרון מיסויי משמעותי. כמו כל קרן נאמנות, המיסוי על קרן כספית הוא ריאלי (כלומר הלקוח משלם מס רק על התשואה בקיזוז עליית המדד), כך שזו מספקת הגנה ניכרת למשקיע בתקופה של אינפלציה גבוהה.

עד כמה ההגנה הזו משמעותית? לעתים משמעותית מאוד. אם לקוח גדול יכול לקבל לדוגמה בפיקדון בנקאי ריבית שנתית של כ 4%, לאחר מיסוי נומינלי (מהשקל הראשון) של 15% הוא יישאר עם ריבית של 3.4% בלבד. אם האינפלציה בשנה הקרובה תהיה כ 4%, הכסף עדיין יאבד מערכו. בימים אלה מגלמת הקרן הכספית תשואה פוטנציאלית של למעלה מ 4.75%. בהינתן אינפלציה של כ 4% ומיסוי ריאלי של 25%, הלקוח ישמור על ערך הכסף ואף ירוויח.

לדברי חגית ציטיאט לוין, מנכ"לית הראל פיננסים, היתרון המיסויי הזה, הוביל הרבה מאוד משקיעים לקרנות הכספיות מתחילת 2023. הראל פיננסים הוא בית ההשקעות שמוביל השנה את הגיוסים בקרנות הכספיות עם גיוס של מעל 10 מיליארד ₪ בקרנות כספיות שקליות ודולריות, נכון לסוף יולי (המועד המעודכן שלגביו פורסמו נתונים).

חגית ציטיאט לוין, מנכ"לית הראל פיננסים

מיתרונות הריבית הגבוהה: מסלול השקעה בתיק אג"ח לפדיון

אבל זה לא רק הכספיות, אומרת ציטיאט לוין. הזינוק בריבית השפיע בצורה משמעותית על כל מכשירי ההשקעה בשוק ההון, בראשם איגרות החוב שנהנות כיום מתשואות אטרקטיביות משמעותיות שלא נראו כאן מעל 15 שנים. כך לדוגמה במכשיר בורסאי כמו תל בונד שקלי, הכולל את אגרות החוב השקליות הגדולות בבורסה בת״א בדירוג ממוצע של AA-, התשואה הגלומה לפדיון עומדת כעת על מעל 5.5%. המשמעות היא שבתיק השקעות מפוזר שכולל חשיפה ליותר אגרות חוב וגם בדירוגים נמוכים יותר של A-, התשואה הפוטנציאלית למשקיע גבוהה עוד יותר.

על רקע זה, אין פלא שאחד המכשירים הפופולאריים בשוק ההון בהראל פיננסים בשנה האחרונה, היו מסלולי השקעה באג"ח לפדיון. העובדה שבתיק ההשקעות של הלקוח נרכשים אג"חים לטווח פדיון של כשנתיים בדירוגים גבוהים, כאשר הלקוח נשאר מושקע בהן עד לפדיון, יוצרת לא רק ודאות גבוהה יחסית לגבי התשואה שהוא צפוי לקבל – אלא שבניגוד לפיקדון, הכסף אף נשאר נזיל והלקוח יכול להוציא אותו בכל רגע ולעבור למכשיר השקעה אחר בעל פוטנציאל תשואה גדול יותר בכל רגע שירצה, בהתאם להתפתחויות בשווקים. "ככה פשוט, בלי קנס ובלי התחייבות", היא אומרת.

הפתעה: גם חלק מההשקעות האלטרנטיביות נהנות מעליית הריבית

עליית הריבית השפיעה באופן משמעותי גם על אפיקי החוב הלא סחירים. בניגוד לאג"ח ולהשקעות הסחירות שנפגעו מעליית הריבית ב-2022, ההשקעות הלא סחירות (אלטרנטיביות) תפקדו טוב ולכן נהנו מהמשך זרימת כספים חיובית. עם זאת, מכשירי החוב האלטרנטיביים, כמו קרנות חוב לנדל"ן ולתחומים אחרים נהנים פעמיים - לא רק שהם לא נפגעו ב-2022, בזכות העובדה שחלק מהלוואות שהן מעניקות הן בריבית משתנה, התשואה הפוטנציאלית במכשירים אלה גבוהה כיום מכפי שהיתה בשנים האחרונות.

לדברי ציטאיט לוין, גורם זה מסביר את הביקושים שאנו רואים השנה בתעשייה לקרנות חוב שונות. קרנות המתמקדות בשווקים שבהן הריבית ממשיכה לעלות כמו מדינות מסוימות באירופה, עשויות להמשיך ליהנות מביקושים חזקים יותר במהלך התקופה הקרובה על רקע זה.

האם גם 2024 תהיה שנת הריבית?

לפי מה שהשווקים מתמחרים כרגע, נראה שגל העלאות הריבית ברוב העולם המפותח נמצא לקראת סיום. במידה רבה, הדבר תלוי בהמשך האינפלציה או בקצב שבו היא תרד.

לפי שעה, בשווקים מצפים כי הריבית בארה"ב שהחלה את מסלול עליית הריבית בעולם תהיה גם הראשונה לרדת וכי התהליך צפוי להתחיל במהלך הרבעון השני של 2024. אם כך יהיה, נראה כי מי שמיהר לנצל את הריביות הגבוהות כיום בשוק האג"ח כדי לייצר לעצמו תיק השקעות מפוזר, יוכל ליהנות מרווחי הון נאים במהלך השנה הקרובה.

אין באמור משום תחליף לייעוץ (שיווק) השקעות המתחשב בנתונים ובצרכים האישיים והמיוחדים של כל משקיע, אין באמור לעיל משום הצעה לרכישת ניירות ערך ו/או נכסים פיננסיים ו/או המלצה לפעילות כלשהי בשוק ההון ואין באמור כדי להוות ייעוץ מס ועל המשקיע לבדוק את היבטי המס החלים עליו. ההשקעה במוצרים אלטרנטיביים מיועדת למשקיעים המנויים בתוספת הראשונה לחוק ניירות ערך, התשכ"ח – 1968. חלק מהמידע המצוין לעיל מתבסס על מידע פומבי גלוי וכן על מקורות מידע הנחשבים בעיני הראל פיננסים כאמינים. האמור בכתבה משקף את חוות דעתה של החברה במועד כתיבת הכתבה וזו יכולה להשתנות בכל עת וללא מתן הודעה. אין באמור התחייבות להשגת תשואה כלשהי על ידי הראל פיננסים.